ABOGADOS EXPERTOS EN RECLAMACIONES CONTRA LA ADMINISTRACION, CONSULTA SIN COMPROMISO

En mayo de 2017, conocíamos la sentencia del Tribunal Constitucional en la que se declaraba la inconstitucionalidad y nulidad de los artículos 107.1, 107.2 a) y 110.4 de la Ley de Haciendas Locales, pero “solo en la medida en que no han previsto excluir del tributo las situaciones inexpresivas de capacidad económica por inexistencia de incrementos de valor”.

Consulte la sentencia→ Anulación parcial Plusvalía Municipal. Ley de las Haciendas Locales. Sentencia Constitucional Nº 59/2017, Tribunal Constitucional, Pleno, Rec Cuestión de inconstitucionalidad 4864/2016, de 11 de Mayo de 2017

Por lo tanto, el Constitucional declaraba la inconstitucionalidad del impuesto, en la tributación de situaciones de inexistencia de incrementos de valor.

Algo más de un año después de esta sentencia, el Supremo se pronuncia y zanja la polémica a la que haremos referencia más adelante.

En una sentencia dada a conocer el 9 de julio de 2018, interpreta la STC Nº 59/2017, señalando que se puede liquidar el Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana (IIVTNU) en los casos en los que no se acredita por el obligado tributario la inexistencia de incremento de valor de los terrenos de naturaleza urbana.

Es decir, el Supremo exime del impuesto de la plusvalía a quien pruebe que vendió su propiedad con pérdidas.

En esta ansiada resolución, la Sala 3ª del TS desestima el recurso de casación interpuesto contra una Sentencia dictada por la Sala de lo Contencioso Administrativo del Tribunal Superior de Justicia de Aragón al estimar que éste interpretó de manera correcta el ordenamiento jurídico al considerar que la STC 59/2017, de 11 de mayo, permite no acceder a la rectificación de las autoliquidaciones del IIVTNU y, por tanto, a la devolución de los ingresos efectuados por dicho concepto, en aquellos casos en los que no se acredita por el obligado tributario la inexistencia de incremento de valor de los terrenos de naturaleza urbana, supuestos en los que los artículos 107.1 y 107.2 a) del texto refundido de la Ley Reguladora de las Haciendas Locales(TRLHL) resultan constitucionales y, por consiguiente, los ingresos, debidos.

«En este sentido, son constitucionales y resultan, pues, plenamente aplicables, en todos aquellos supuestos en los que el obligado tributario no ha logrado acreditar (…) que la transmisión de la propiedad de los terrenos por cualquier título (o la constitución o transmisión de cualquier derecho real de goce, limitativo del dominio, sobre los referidos terrenos) no ha puesto de manifiesto un incremento de su valor o, lo que es igual, una capacidad económica susceptible de ser gravada con fundamento en el artículo 31.1 CE».

En la sentencia el Supremo después de transcribir el fallo como el fundamento jurídico 5 de la STC 59/2017, viene a decir que, con la declaración de inconstitucionalidad y nulidad de los artículos 107.1, 107.2 a) y 110.4 de la Ley de las Haciendas Locales pero, únicamente en la medida que someten a tributación situaciones de inexistencia de incrementos de valor, lo que hace el Constitucional es realizar una declaración parcial de inconstitucionalidad para esos casos concretos, dejando como válidos los casos en los que se acredite un aumento de valor del terreno al momento de la transmisión.

En el fundamento de derecho tercero de la STS 09/07/2018, el TS cita diferentes sentencias dictadas por los Tribunales Superiores de Justicia que, “han venido anulando sistemáticamente las liquidaciones dictadas en relación con el IIVTNU -con independencia de que las mismas se hubieran practicado sobre la base de situaciones expresivas o inexpresivas de capacidad económica-, en cuanto que giradas «en aplicación de preceptos expulsados del ordenamiento jurídico ex origine , cuyo resultado no puede ser reexaminado a la vista del resultado de prueba pericial para la que se carece de parámetro legal (comparación de valores escriturados, comparación de valores catastrales, factores de actualización, aplicación de normas de otros impuestos…) en ejercicio o forma de actuación expresamente rechazado, pues implicaría continuar haciendo lo que expresamente el Tribunal Constitucional rechaza, esto es, «dejar al arbitrio del aplicador tanto la determinación de los supuestos en los que nacería la obligación tributaria como la elección del modo de llevar a cabo la determinación del eventual incremento o decremento», determinación que el Constitucional insiste queda reservada al legislador, al que debe entenderse dirigida la aclaración del alcance o significado de la inconstitucionalidad declarada, no al aplicador del derecho, que con ello habría de quebrantar principios de seguridad jurídica y de reserva de ley en materia tributaria, que en definitiva han determinado la declaración de inconstitucionalidad.”

Pues bien, el Supremo entiende que las conclusiones a las que llegan estos TSJ, no pueden ser acogidas, y expone su postura:

«(1) ni en la STC 59/2017 se declara la inconstitucionalidad total o absoluta de todos los preceptos mencionados en el fallo que, en consecuencia, no han quedado -o, al menos, no todos ellos ni en la totalidad de los supuestos en los que resultan aplicables completamente expulsados del ordenamiento jurídico;

(2) ni puede afirmarse que, a día de hoy, la prueba de la existencia o no de plusvalía susceptible de ser sometida a imposición y el modo de llevar a cabo la cuantificación del eventual incremento de valor del terreno carecen de la debida cobertura legal en contra de las exigencias que dimanan de los principios de seguridad jurídica y de reserva de ley tributaria (artículos 31.3 y 133.1 CE );

(3) ni es cierto que dicha valoración de la prueba y la determinación del importe del eventual incremento de valor del terreno no pueden corresponder al aplicador del Derecho;

(4) ni, en fin, resulta acertado concluir que, hasta tanto se produzca la intervención legislativa que ha reclamado el máximo intérprete de la Constitución en la STC 59/2017 , no cabe practicar liquidación alguna del IIVTNU (o, procede, en todo caso, la anulación de las liquidaciones y el reconocimiento del derecho a la devolución de ingresos indebidos en las solicitudes de rectificación de autoliquidaciones correspondientes al IIVTNU, sin entrar a valorar la existencia o no en cada caso de una situación reveladora de capacidad económica).»

Lo única afirmación que comparte el TS con estos tribunales, es la de que le corresponde al legislador llevar a cabo las modificaciones pertinentes en el régimen legal del IIVTNU.

Respecto a la declaración de inconstitucionalidad establecida en la STC 59/2017, lo que el Supremo tiene claro es la inconstitucionalidad total del artículo 110.4 de la Ley de las Haciendas Locales, y con ello se abre la posibilidad de probar que no ha existido la plusvalía.

El Alto Tribunal, no comparte la interpretación excesivamente “literal” y (según el texto de la sentencia) «lo que es más reprobable, asistemática- que algunos Tribunales Superiores de Justicia vienen efectuando de la letra c) del FJ 5 de la STC 59/2017», y da tres razones:

I. obvian la puntualización que efectúa el Tribunal Constitucional a renglón seguido del propio FJ 5 c) de la STC 59/2017. Corresponde efectivamente al legislador, en su libertad de configuración normativa, a partir de la publicación de la Sentencia, llevar a cabo las modificaciones o adaptaciones pertinentes en el régimen legal del impuesto que -añade el Tribunal y la aclaración no debe pasarse por alto- « permitan arbitrar el modo de no someter a tributación las situaciones de inexistencia de incremento de valor de los terrenos de naturaleza urbana.

II. la doctrina sentada por los Tribunales Superiores de Justicia a la que nos venimos refiriendo desconoce -o, al menos, lo pasa por alto- el corolario que se desprende de la declaración de inconstitucionalidad total del artículo 110.4 TRLHL. (…) señala, inequívocamente, el FJ 5 b) de la STC 59/2017 que, teniendo en cuenta la íntima relación existente entre el artículo 110.4 TRLHL y las reglas de valoración previstas en los artículos 107.1 y 107.2 a) del TRLHL, «cuya existencia no se explica de forma autónoma sino solo por su vinculación con aquel, el cual «no permite acreditar un resultado diferente al resultante de la aplicación de las reglas de valoración que contiene»]», «debe declararse inconstitucional y nulo el artículo 110.4 LHL, al impedir a los sujetos pasivos que puedan acreditar la existencia de una situación inexpresiva de capacidad económica.»

Pues bien, anulada y expulsada definitivamente del ordenamiento jurídico la prohibición que hasta la fecha de dictarse la Sentencia tenían los sujetos pasivos del impuesto de probar la inexistencia de incrementos de valor en la transmisión onerosa de terrenos de naturaleza urbana, prohibición de la que indirectamente derivaba la quiebra del principio de capacidad económica del artículo 31.1 CE , queda expedita la vía para llevar a cabo esta prueba .

III. no compartimos la doctrina sentada, por primera vez, en la sentencia del Tribunal Superior de Justicia de Madrid de 19 de julio de 2017 y reiterada, posteriormente, por el mismo órgano jurisdiccional y por otros Tribunales Superiores de Justicia, porque priva absolutamente de sentido al fallo de la STC 59/2017 , que venimos comentando. En efecto, atribuyendo en exclusiva y en todo caso al legislador la forma de determinar la existencia o no de un incremento de valor del terreno susceptible de ser sometido a tributación y negando al aplicador del Derecho la posibilidad de valorar la prueba aportada por el contribuyente (de existencia de una minusvalía o decremento de valor del terreno enajenado), se desnaturaliza completamente el fallo de la Sentencia, pues únicamente si se permite al contribuyente probar la inexistencia de plusvalía y al aplicador del Derecho valorar la prueba aportada por el contribuyente el fallo de la STC 59/2017 puede cumplirse en sus términos estrictos; en particular, resulta posible inaplicar el IIVTNU únicamente en la medida en que se someten a tributación situaciones de inexistencia de incrementos de valor.

¿Qué dice el Supremo sobre la prueba de la inexistencia de un aumento de valor?

Según el Supremo, es la nulidad del artículo 110.4 de la Ley de las Haciendas Locales, la que permite a los obligados tributarios, poder probar desde la sentencia del TC, la inexistencia de un incremento de valor del terreno ante el ayuntamiento, o en su caso, ante el órgano judicial, y, en caso contrario, es la que habilita la plena aplicación de los artículos 107.1 y 107.2 a) del TRLHL.

El TS explica que el obligado tributario para acreditar que no ha existido la plusvalía gravada por el IIVTNU, podrá ofrecer cualquier principio de prueba, que al menos indiciariamente permita apreciarla (por ejemplo, la diferencia entre el valor de adquisición y el de transmisión que se refleja en las correspondientes escrituras públicas) y que , una vez aportada por éste la prueba de que el terreno no ha aumentado de valor,deberá ser la Administración la que pruebe en contra de dichas pretensiones para poder aplicar los preceptos del TRLHL que el fallo de la STC 59/2017 ha dejado en vigor en caso de plusvalía.

« 2.-Para acreditar que no ha existido la plusvalía gravada por el IIVTNU podrá el sujeto pasivo

(a) ofrecer cualquier principio de prueba, que al menos indiciariamente permita apreciarla, como es la diferencia entre el valor de adquisición y el de transmisión que se refleja en las correspondientes escrituras públicas [cuyo valor probatorio sería equivalente al que atribuimos a la autoliquidación del Impuesto sobre Transmisiones Patrimoniales en los fundamentos de derecho 3.4 de nuestras sentencias de 23 de mayo de 2018 (RRCA núms. 1880/2017 y 4202/2017), de 5 de junio de 2018 ( RRCA núms. 1881/2017 y 2867/2017 ) y de 13 de junio de 2018 ( RCA núm. 2232/2017 ];

(b) optar por una prueba pericial que confirme tales indicios; o, en fin,

(c) emplear cualquier otro medio probatorio ex artículo 106.1 LGT que ponga de manifiesto el decremento de valor del terreno transmitido y la consiguiente improcedencia de girar liquidación por el IIVTNU. Precisamente -nos interesa subrayarlo-, fue la diferencia entre el precio de adquisición y el de transmisión de los terrenos transmitidos la prueba tenida en cuenta por el Tribunal Constitucional en la STC 59/2017 para asumir -sin oponer reparo alguno- que, en los supuestos de hecho examinados por el órgano judicial que planteó la cuestión de inconstitucionalidad, existía una minusvalía.»

Interpretación del TS de los artículos 107.1, 107.2 a) y 110.4 de la Ley de las Haciendas Locales

«1º) Los artículos 107.1 y 107.2 a) del TRLHL, a tenor de la interpretación que hemos hecho del fallo y del fundamento jurídico 5 de la STC 59/2017 , adolecen solo de una inconstitucionalidad y nulidad parcial . En este sentido, son constitucionales y resultan, pues, plenamente aplicables, en todos aquellos supuestos en los que el obligado tributario no ha logrado acreditar, por cualquiera de los medios que hemos expresado en el fundamento de derecho Quinto, que la transmisión de la propiedad de los terrenos por cualquier título (o la constitución o transmisión de cualquier derecho real de goce, limitativo del dominio, sobre los referidos terrenos), no ha puesto de manifiesto un incremento de su valor o, lo que es igual, una capacidad económica susceptible de ser gravada con fundamento en el artículo 31.1 CE .

2º) El artículo 110.4 del TRLHL, sin embargo, es inconstitucional y nulo en todo caso (inconstitucionalidad total) porque, como señala la STC 59/2017 , «no permite acreditar un resultado diferente al resultante de la aplicación de las reglas de valoración que contiene», o, dicho de otro modo, porque «imp[ide] a los sujetos pasivos que puedan acreditar la existencia de una situación inexpresiva de capacidad económica ( SSTC 26/2017, FJ 7 , y 37/2017 , FJ 5)». Esa nulidad total de dicho precepto, precisamente, es la que posibilita que los obligados tributarios puedan probar, desde la STC 59/2017 , la inexistencia de un aumento del valor del terreno ante la Administración municipal o, en su caso, ante el órgano judicial, y, en caso contrario, es la que habilita la plena aplicación de los artículos 107.1 y 107.2 a) del TRLHL.»

Consulte→ El Tribunal Supremo establece que solamente se puede reclamar la «plusvalía» con pérdidas

¿Y cómo se encuentra la reforma de la Ley de las Haciendas Locales?

El proyecto de ley se encuentra en el Congreso en trámite parlamentario.

Este proyecto, se centra en modificar la forma de determinar la existencia del incremento de valor del terreno, en concreto quedarían modificado los artículos 104, añadiendo un apartado 5, modificando el apartado 4 del artículo 110 (ambos con efectos desde el 15/06/2017), y el artículo 107 apartados 1 y 4 (con efectos desde la entrada en vigor de la reforma) del RDLeg. 2/2004 de 5 de Mar (TR. de la ley reguladora de las haciendas locales)

Según lo previsto en el mismo:

“No se producirá la sujeción al impuesto en las transmisiones de terrenos, respecto de las cuales el sujeto pasivo acredite la inexistencia de incremento de valor, por diferencia entre los valores reales de transmisión y adquisición del terreno.”

→ Más información: Proyecto de Ley de reforma de la plusvalía municipal

Cronología de la nulidad y reclamación del Impuesto de plusvalía municipal: Más de un año de polémica

Durante el año pasado realizábamos el siguiente artículo partiendo de las sentencias dictadas por el TC declarando inconstitucionales determinados preceptos de las Normas Forales de Gipuzkoa y Álava reguladoras del Impuesto sobre el Incremento de Valor de Terrenos Naturaleza Urbana, cuando sometían a tributación situaciones de inexistencia de incrementos de valor, antes de la famosa sentencia del Constitucional para el ámbito estatal de mayo de 2017.

¿Qué decía el Tribunal Constitucional en el “caso vasco” y en la nueva sentencia dictada el 11 de mayo de 2017 para el territorio común?

En primer lugar, el Tribunal Constitucional (TC) en la sentencia nº 26/2017 de 16 de febrero de 2017, anuló parcialmente diversos preceptos de la Norma Foral 16/1989 , de 5 de julio, del Impuesto sobre el Incremento de Valor de Terrenos Naturaleza Urbana para Gipuzkoa, declarando la nulidad de los mismos cuando sometieran a tributación situaciones de inexistencia de incrementos de valor de los terrenos de naturaleza urbana, lo que se denomina, minusvalía.

De esta manera, el tributo local (plusvalía municipal) quedaba anulado parcialmente, y se vetaba la posibilidad de que se aplicara cuando existieran pérdidas.

Tras esta sentencia, el TC se pronunció de la misma manera en la sentencia nº 37/2017 de 1 de marzo de 2017, para el caso de la plusvalía municipal de Álava, anulando parcialmente determinados preceptos de la Norma Foral 46/1989, de 19 de julio, en las situaciones de minusvalía.

Ambas sentencias se centran en el análisis del principio de capacidad económica regulado en el artículo 31 de la Constitución.

El TC concluye que:

“(…) debe dejarse bien sentado que el impuesto sobre el incremento del valor de los terrenos no es, con carácter general, contrario al Texto Constitucional, en su configuración actual.

Lo es únicamente en aquellos supuestos en los que somete a tributación situaciones inexpresivas de capacidad económica, esto es aquellas que no presentan aumento de valor del terreno al momento de la transmisión. “

Y finaliza dejando un recado al legislador, para que proceda a la modificación de la regulación actual de este impuesto:

«(…) la forma de determinar la existencia o no de un incremento susceptible de ser sometido a tributación es algo que sólo corresponde al legislador, en su libertad de configuración normativa, a partir de la publicación de esta Sentencia, llevando a cabo las modificaciones o adaptaciones pertinentes en el régimen legal del impuesto que permitan arbitrar el modo de no someter a tributación las situaciones de inexistencia de incremento de valor de los terrenos de naturaleza urbana.”

En la nueva sentencia emitida por el Tribunal Constitucional del fecha 11 de mayo de 2017, dada a conocer el 17 de ese mismo mes (publicada en el BOE del 15/06/2017, despegando sus efectos desde este mismo día; Publicada en el BOE la sentencia del Tribunal Constitucional por la que se anula parcialmente la plusvalía municipal en el territorio común. ), el TC procede a declarar la inconstitucionalidad y nulidad de los arts. 107.1, 107.2 a) y 110.4 del texto refundido de la Ley Reguladora de las Haciendas Locales; considerando que el impuesto sobre el incremento del valor de los terrenos de naturaleza urbana vulnera el principio constitucional de capacidad económica en la medida en que no se vincula necesariamente a la existencia de un incremento real del valor del bien, “sino a la mera titularidad del terreno durante un periodo de tiempo”.

Por lo tanto, declara la inconstitucionalidad únicamente en la medida que someten a tributación situaciones de inexistencia de incrementos de valor.

En la sentencia se reitera la doctrina establecidas en las sentencias comentadas con anterioridad para Gipuzkoa y Álava.

«El impuesto sobre el incremento del valor de los terrenos no es, con carácter general, contrario al Texto Constitucional, en su configuración actual. Lo es únicamente en aquellos supuestos en los que somete a tributación situaciones inexpresivas de capacidad económica, esto es, aquellas que no presentan aumento de valor del terreno al momento de la transmisión.

Deben declararse inconstitucionales y nulos, en consecuencia, los arts. 107.1 y 107.2 a) LHL, únicamente en la medida en que someten a tributación situaciones inexpresivas de capacidad económica. (…) aunque el órgano judicial se ha limitado a poner en duda la constitucionalidad del art. 107 LHL, debemos extender nuestra declaración de inconstitucionalidad y nulidad, por conexión (art. 39.1 LOTC) con los arts. 107.1 y 107.2 a) LHL, al art. 110.4 LHL».

«la forma de determinar la existencia o no de un incremento susceptible de ser sometido a tributación es algo que solo corresponde al legislador, en su libertad de configuración normativa, a partir de la publicación de esta Sentencia, llevando a cabo las modificaciones o adaptaciones pertinentes en el régimen legal del impuesto que permitan arbitrar el modo de no someter a tributación las situaciones de inexistencia de incremento de valor de los terrenos de naturaleza urbana».

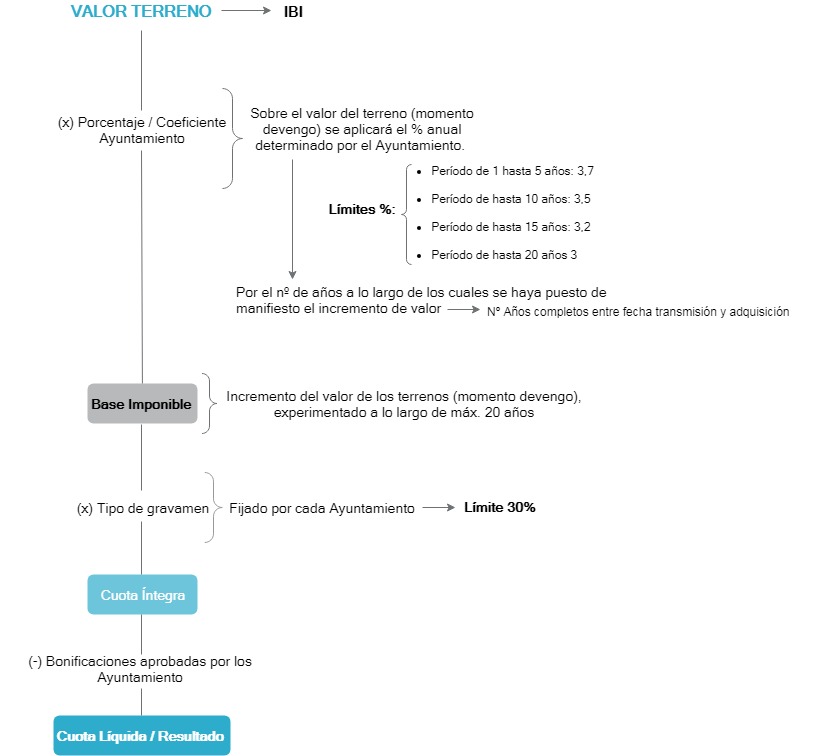

¿Cómo se calcula la plusvalía en la actualidad?

A la vista de lo estipulado en el artículo 107 de la Ley de las Haciendas Locales, del cálculo del impuesto resulta el incremento de valor que el terreno tendrá en los años siguientes a la transmisión, y no el aumento de valor que ha tenido desde que fue adquirido hasta que haya sido transmitido.

Es decir, el impuesto se calcula teniendo en cuenta el valor catastral del terreno (el que consta en el recibo del IBI), el coeficiente aprobado por el ayuntamiento correspondiente y el número de años que hayan pasado desde la fecha de compra, hasta un máximo de 20 años.

A la base imponible así calculada, se le aplicará el tipo de gravamen estipulado por el ayuntamiento en cuestión.

Esta fórmula conlleva que, aunque haya habido pérdidas en la transmisión, en la gran mayoría de casos se deberá pagar este impuesto al ayuntamiento, y es esta cuestión la que se ha planteado ante el Constitucional (que tiene pendientes cuestiones de inconstitucionalidad por resolver) y la que debe ser modificada por el legislador estatal.

El TC expone eespecto a la forma de cálculo, que:

“(…) el impuesto sobre el incremento de valor de los terrenos de naturaleza urbana es un tributo que, según su configuración normativa, grava el “incremento de valor” que experimenten los terrenos, “puesto de manifiesto en el momento del devengo”, esto es, en el momento de la trasmisión de la propiedad del terreno y que se ha “experimentado a lo largo de un período máximo de 20 años”

Aunque de acuerdo con la regulación del tributo su objeto es el “incremento de valor” que pudieran haber experimentado los terrenos durante un intervalo temporal dado, que se cuantifica y somete a tributación a partir del instante de su transmisión, sin embargo, el gravamen no se anuda necesariamente a la existencia de ese “incremento” sino a la mera titularidad del terreno durante un período de tiempo computable que oscila entre uno (mínimo) y veinte años (máximo)

Basta, entonces, con que se sea titular de un terreno de naturaleza urbana para que el legislador anude a esta circunstancia, como consecuencia inseparable e irrefutable, un incremento de valor sometido a tributación que cuantifica de forma automática, mediante la aplicación al valor que tengan a efectos del impuesto sobre bienes inmuebles al momento de la transmisión de un porcentaje fijo por cada año de tenencia, con independencia no sólo del quantum real del mismo, sino de la propia existencia de ese incremento

Según esto, no estamos, pues, ante un impuesto que someta a tributación una transmisión patrimonial, pues el objeto del tributo no se anuda al hecho de la transmisión, aunque se aproveche esta para provocar el nacimiento de la obligación tributaria; tampoco estamos ante un impuesto que grave el patrimonio, pues su objeto no es la mera titularidad de los terrenos, sino el aumento de valor (la renta) que han experimentado con el paso del tiempo; estamos, entonces, ante un impuesto que somete a tributación, en principio, la renta potencial que deriva de la titularidad de un terreno de naturaleza urbana puesta de manifiesto con ocasión de su transmisión…”

SUPUESTO PRÁCTICO DE CÁLCULO “PLUSVALÍA”

El SUJETO 1 compra en A Coruña una vivienda a la promotora el día 20/07/2000, por el precio de 110.000€.

En el año 2016 decide poner a la venta su vivienda; encontrando un comprador, el SUJETO 2. La compraventa se formaliza en escritura pública el día 12/09/2016, por el precio de 100.000€.

En el recibo del IBI del ejercicio 2016 figura un Valor catastral del SUELO de 30.000€

CÁLCULO DE LA PLUSVALÍA:

Datos: Valor del suelo (IBI): 30.000€

Años completos transcurridos: 16

|

% sobre el valor del terreno A Coruña 2016 * |

|

| De 1 hasta 5 años | 3,40% |

| Hasta 10 años | 3% |

| Hasta 15 años | 2,5% |

| Hasta 20 años | 2,3% |

|

Tipo de gravamen A Coruña 2016 * |

|

| De 1 hasta 5 años | 17,33% |

| Hasta 10 años | 17,33% |

| Hasta 15 años | 17,33% |

| Hasta 20 años | 17,33% |

Cálculo:

Incremento de valor: 2,30% x 16 = 36,8%

Base Imponible: 30.000€ x 36,8% = 11.040€

Tipo impositivo: 17,33%

Cuota a pagar: 11.040 x 17,33% = 1913,23€

→ CONCLUSIÓN: El valor de compra y el valor de venta de la vivienda NO se tienen en cuenta en el cálculo del impuesto municipal; por lo que este impuesto tiene efectos aunque el valor de venta sea inferior al del compra (venta a pérdida).

Cuantos más años transcurran desde la compra del inmueble hasta su transmisión, más alta será la cuota a pagar. →No obstante, a partir de los 20 años, el impuesto no aumenta más.

→ ¿QUIÉN tiene que pagar el Impuesto?: La obligación principal recae en la parte vendedora, esto es, en el Sujeto 1.

→ PLAZO: 30 días hábiles desde la fecha de transmisión (transmisión inter vivos)

→ Los ayuntamientos podrán establecer una reducción cuando se modifiquen los valores catastrales como consecuencia de un procedimiento de valoración colectiva de carácter general.

→ Las ordenanzas fiscales podrán regular una bonificación de hasta el 95%.

Comparación del cálculo de la plusvalía tras las sentencias del Tribunal Constitucional para Gipuzkoa y Álava :

|

Comparación resultado del cálculo de la Cuota del Impuesto |

|

|

Antes sentencia TC |

Después sentencia TC (1) |

|

1913,23€ |

0€ |

(1) Teniendo en cuenta que después de la reforma del régimen legal no se sometan a tributación los supuestos de situaciones inexpresivas de capacidad económica. (Tras la sentencia del TC de 11/05/2017 para el ámbito estatal, se espera que el cálculo sea similar cuando el legislador modifique o adapte la regulación del impuesto, como ya han hecho esos territorios.)

ESQUEMA LIQUIDACIÓN PLUSVALÍA

¿Cómo recurrir el impuesto de plusvalía municipal si ya he pagado?

Si el contribuyente hubiera presentado ya una autoliquidación del impuesto, se deberá presentar ante el Ayuntamiento correspondiente un escrito de rectificación de autoliquidación con devolución de ingresos indebidos, conforme al artículo 221 de la Ley General Tributaria, antes de los 4 años desde que finalizó el plazo para presentar la autoliquidación.

Escrito de reclamación de devolución de plusvalía municipal | Iberley

Escrito de rectificación de autoliquidación con devolución de ingresos indebidos | Iberley

De esta manera queda abierta la vía administrativa, y en caso de que el Ayuntamiento desestime la solicitud de rectificación, podrá interponerse un recurso de reposición y/o una reclamación económico-administrativa.

En caso de ayuntamientos de régimen común, se deberá interponer un recurso de reposición (Art. 14.2 Ley de Haciendas Locales; Art. 123 Ley 39/2015, de 1 de octubre) previo a la vía contenciosa-administrativa.

Recurso de reposición contra liquidación por plusvalía municipal (IIVTNU) | Iberley

En el caso de ayuntamientos de gran población (Art. 137 Ley de Bases Régimen Local) que cuentan con un órgano para la resolución de reclamaciones económico administrativas, podrá interponerse ante el Tribunal Económico Administrativo Municipal la reclamación económica administrativa (Art. 226 y ss LGT), sin obligación de interponer un recurso de reposición, y en caso de que esa reclamación fuera desestimada, acudir ya a la vía contenciosa.

Formulario de reclamación económico-administrativa de devolución de plusvalía municipal | Iberley

Si se acude a la vía judicial, se podrá interponer un recurso contencioso-administrativo en el plazo de 2 meses.

(Consultar: La interposición del recurso Contencioso-Administrativo | Iberley )

⇒ Consulte más formularios sobre la reclamación de la plusvalía municipal AQUÍ

¿Se han dictado sentencias que apliquen lo establecido en la sentencia del TC del 11 de mayo de 2017?

Sí. Unas de las primeras sentencias aplicando lo establecido por el Constitucional a las que hicimos eco durante el año pasado fueron las siguientes:

⇒ El Juzgado de lo Contencioso número 1 de Cartagena ha dictado dos sentencias de fecha 30 de mayo y 1 de junio de 2017, condenando al Ayuntamiento de dicha ciudad a devolver 5.143 euros y 2.580,81 euros que cobro de plusvalía, o impuesto sobre el incremento del valor de los terrenos de naturaleza urbana, en la venta de un terreno por parte de una persona física y una sociedad limitada, respectivamente.

Por primera vez en la Región de Murcia, se recoge la inconstitucionalidad de los artículos 107.1, 107.2.a) y 110.4 de la Ley Reguladora de las Haciendas (LRHL), declarada por el Tribunal Constitucional en Sentencia de 11 de mayo de 2017.

→ Consulte Primeras sentencias que condenan a Ayuntamientos a devolver las plusvalías.

En ambas sentencias se establece que será el Ayuntamiento quien deba probar que existió ese incremento de valor, y no el contribuyente el que deba probar la no existencia.

«La inconstitucionalidad del artículo 107.2.a) del TRLRHL siempre que no exista hecho imponible conlleva una modificación sustancial a lo que defendía este juzgador hasta la Sentencia de 11 de mayo de 2017 ; esto es, ante la inexistencia de norma alguna sobre como valorar si existe o no hecho imponible en el TRLRHL y ante la inconstitucionalidad de éste precepto en tanto que presumía su existencia en todo caso, no es ya que el contribuyente tenga que probar que no hubo el incremento de valor de los terrenos de naturaleza urbana entre la adquisición y la transmisión sino que es la Administración que recauda la que debe probar su concurrencia.»

“Es un hecho notorio que el suelo puede incrementar o disminuir su valor con el paso del tiempo en función de múltiples variables; en esta tesitura se dictaron múltiples sentencias en que se abría la posibilidad al contribuyente para que pudiera probar la inexistencia de incremento del valor del suelo a través de una prueba pericial”

Tras declarar la inconstitucionalidad del artículo 107.1 y 107.2.a LRHL, en la que se parecía dar por supuesto (y así lo defendían los Ayuntamientos y la Dirección General de Tributos) que con toda transmisión de terrenos de naturaleza urbana existiría siempre un incremento de valor del mismo respecto al momento previo de su adquisición, “se cierra el paso a cualquier tipo de presunción sobre la existencia de incremento del valor de los terrenos de naturaleza urbana”

“En esta tesitura, en relación a las liquidaciones llevadas a cabo por los Ayuntamientos sobre plusvalías será necesario que estos acrediten la existencia de ese incremento de valor si les es discutido por el contribuyente (a través de una prueba pericial pública o privada), mientras que en las autoliquidaciones deberán permitir el recurso, y en caso de que se alegue la inexistencia de incremento del valor deberá ser estimado, salvo que a través de la antedicha pericial municipal se acredite que si existe ese incremento”

⇒ También hicimos referencia a otras sentencias destacadas aplicando la STC Nº 59/2017, en las siguientes noticias:

→ Nueva sentencia que aplica la inconstitucionalidad de la plusvalía

→ El Tribunal Supremo aplica la doctrina del Constitucional sobre la plusvalía municipal

Fuente: Iberley

Para acreditar que no ha existido plusvalía podrá aportarse la escritura pública de compraventa

El TSJ de Aragón dicta sentencia en la que establece que, para acreditar que no ha existido plusvalía gravada por el IIVTNU, se podrá aportar la escritura pública de compraventa donde se refleje la diferencia entre el valor de adquisición y el de transmisión.

En la sentencia dictada por el Sentencia ADMINISTRATIVO Nº 305/2018, TSJ Aragon, Sala de lo Contencioso, Sec. 2, Rec 143/2018, 27-09-2018 , reconoce valor probatorio de que no ha existido plusvalía, a las escrituras públicas de compraventa.

A través de esta sentencia, el TSJ de Aragón resuelve las siguientes cuestiones a quién corresponde la carga de la prueba de la inexistencia de plusvalía, qué medios probatorios resultan idóneos para llevarla a efecto y si este último extremo cuenta en la actualidad, y hasta tanto se produzca la intervención legislativa que reclama la Anulación parcial Plusvalía Municipal. Ley de las Haciendas Locales. Sentencia Constitucional Nº 59/2017, Tribunal Constitucional, Pleno, Rec Cuestión de inconstitucionalidad 4864/2016, de 11 de Mayo de 2017

¿A quién corresponde la carga de la prueba de la inexistencia de plusvalía?

Corresponde al obligado tributario probar la inexistencia de incremento de valor del terreno onerosamente transmitido.

El TSJ de Aragón cita la sentencia dictada por el Tribunal Constitucional en la que se establece que «debe declararse inconstitucional y nulo el artículo 110.4 LHL, al impedir a los sujetos pasivos que puedan acreditar la existencia de una situación inexpresiva de capacidad económica «, precisión esta última de la que se infiere inequívocamente que es al sujeto pasivo a quien, en un primer momento, le corresponde probar la inexistencia de plusvalía.

¿Qué medios probatorios resultan idóneos?

El TSJ de Aragón cita que, para acreditar que no ha existido la plusvalía gravada por el IIVTNU podrá el sujeto pasivo:

“(a) ofrecer cualquier principio de prueba, que al menos indiciariamente permita apreciarla, como es la diferencia entre el valor de adquisición y el de transmisión que se refleja en las correspondientes escrituras públicas.

(b) optar por una prueba pericial que confirme tales indicios; o, en fin,

(c) emplear cualquier otro medio probatorio ex artículo 106.1 LGT que ponga de manifiesto el decremento de valor del terreno transmitido y la consiguiente improcedencia de girar liquidación por el IIVTNU.

Precisamente, fue la diferencia entre el precio de adquisición y el de transmisión de los terrenos transmitidos la prueba tenida en cuenta por el Tribunal Constitucional en la STC 59/2017 para asumir -sin oponer reparo alguno- que, en los supuestos de hecho examinados por el órgano judicial que planteó la cuestión de inconstitucionalidad, existía una minusvalía”.

El TSJ de Aragón concluye diciendo que, aportada por el obligado tributario la prueba de que el terreno no ha aumentado de valor, deberá ser la Administración la que prueba en contra de dichas pretensiones poder aplicar los preceptos de la Ley de las Haciendas Locales.

«Contra el resultado de la valoración de la prueba efectuada por la Administración en el seno del procedimiento tributario correspondiente, el obligado tributario dispondrá de los medios de defensa que se le reconocen en vía administrativa y, posteriormente, en sede judicial. En la vía contencioso- administrativa la prueba de la inexistencia de plusvalía real será apreciada por los Tribunales de acuerdo con lo establecido en los artículos 60 y 61 LJCA y, en último término, y tal y como dispone el artículo 60.4 LJCA, de conformidad con las normas del Código Civil y de la Ley de Enjuiciamiento Civil«.

En el caso enjuiciado por el TSJ, el obligado tributario presentó la escritura pública, donde se reflejaba una disminución de valor del terreno, mientras que el Ayuntamiento presentaba la evolución positiva de las referencias al valor catastral del suelo.

Pues bien, el Tribunal no estima que esa prueba aportada por el Ayuntamiento sea eficaz para desvirtuar el decremento de valor, «y no solo por cuanto no se justifica la correspondencia de dichos valores catastrales con el valor de mercado del suelo en las fechas de compra y venta -dichos valores se apartan claramente de los precios declarados de compra y venta, siendo en no pocas ocasiones la discrepancia entre valor catastral y de mercado manifiesta-, sino porque parece sorprendente que pueda sostenerse que entre 2006 y 2017, con la crisis inmobiliaria padecida entre dichas anualidades, y sin que se aporte ninguna circunstancias justificativa de ello, el valor del suelo haya subido una cantidad algo superior al 168 %.

En atención a lo expuesto se estima producido el decremento patrimonial entre adquisición y transmisión del inmueble, tal y como se hace constar en la correspondiente escritura y, en consecuencia, procede estimar el recurso interpuesto y con revocación de la sentencia apelada, acordar la anulación de la liquidación practicada».

Fuente: Iberley

Dónde, cuándo y cómo recurrir la devolución del impuesto de plusvalía

El contribuyente debe acreditar que hubo pérdidas, según el Supremo

Escrituras de compra y venta e informe de peritos, entre las pruebas a presentar

No hay tiempo que perder. En caso de haber vendido recientemente un inmueble (piso, chalet, terreno) con pérdidas, es decir, si el precio de venta fue inferior al de compra, y ya se ha abonado el llamado impuesto de la plusvalía municipal, lo ideal es acudir al ayuntamiento correspondiente para solicitar la devolución del dinero.

El Tribunal Supremo aclaró a mediados de julio el alcance de la sentencia de mayo de 2017 del Tribunal Constitucional (TC), que anula parte de los artículos que sustentan el pago del Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana (IIVTNU), el nombre oficial de este tributo, siempre y cuando haya una minusvalía. Por contra, si obtuvo un beneficio en la venta de su casa, no tiene derecho a reclamación.

Pero, ¿qué hacer una vez que haya identificado que el fallo le favorece? “El Tribunal Supremo entiende que corresponde al sujeto pasivo [al contribuyente] la carga de probar que no hay un incremento de valor real y efectivo”, explica Miguel Cremades, socio de fiscal del despacho Uría Menéndez. Es decir, el ciudadano es el que debe acreditar que hubo pérdidas.

Documentos

¿Cómo? Primer mecanismo: ha de presentar la escritura de compra y la de venta de la propiedad, indica Ramón Casero, coordinador del área de derecho financiero y tributario del departamento de derecho económico y Social de la Facultad de Derecho de la Universidad de Comillas-ICADE, que se ciñe a lo que dicta la sentencia.

Segundo, mediante una prueba pericial. “Contratar a un perito, aunque esto eleve la factura, que constate que la venta fue en decremento”. Para María Ángeles Pérez de Ayala, socia del departamento tributario de Garrigues, pese al costes que supone y que dependerá de cada inmueble, esta prueba es conveniente, mas no obligatoria.

Puede acudir también al catastro o consultar otras bases de datos, como el Banco de España o sociedades de tasación

“Es una de las cosas que cambia ahora. Esto estaba prohibido antes. La norma establecía que los ayuntamientos solo podían limitarse a comprobar los valores que resultaban de la aplicación de la ley”, apunta, tras insistir en que es recomendable aportar estos informes periciales.

Incluso, puede acudir a registros municipales administrativos, como el catastro, y solicitar un documento que refleje la bajada de valor, o consultar otras bases de datos, como el Banco de España, bancos privados o sociedades de tasación, que establecen los precios de referencia de las hipotecas y dan cuenta de la evolución del mercado, añade Casero, de Comillas-ICADE.

“Los valores catastrales habían aumentado considerablemente antes de la crisis y ya durante la recesión, en 2010, 2011 y 2012, los redujeron para adecuarlos a valor de mercado. Se tuvieron que revisar porque eran exorbitantes, estaban muy inflados”, cuenta.

Plazos

Antes de presentar las pruebas es clave saber si hizo el pago de la plusvalía municipal mediante autoliquidación (cuando la persona paga directamente el impuesto en el consistorio) o liquidación (cuando el ayuntamiento emite el recibo y pide la retribución), advierte Pérez de Ayala, de Garrigues. “Es importante saber en qué casos estamos porque el procedimiento de impugnación se inicia de forma diferente y los plazos también”, sostiene.

Así, si fue mediante liquidación, tiene un mes para recurrir. “Se interpone un recurso de reposición o reclamación económico administrativa (cuando esta esté prevista en la normativa municipal) solicitando la devolución de los ingresos del pago que se haya hecho indebidamente”, explica. Además, si no se hubiera hecho el pago, se puede solicitar la suspensión del mismo, aportando una garantía.

En los casos de autoliquidación hay cuatro años para solicitar el reembolso del dinero, pero solo un mes si fue una liquidación

Mientras que si fue una autoliquidación, cuenta con un periodo de cuatro años para impugnarla. Sin embargo, en estas situaciones, el proceso puede ser un poco más largo porque requiere un trámite adicional, una solicitud de rectificación de la autoliquidación de devolución de ingresos indebidos, sin que en este procedimiento esté prevista la suspensión del pago, avisa la abogada.

En general, Caseros, de Comillas-ICADE, calcula que el periodo de resolución razonable será de seis meses aproximadamente, desde el momento en que el ciudadano insta al ayuntamiento o, en el caso de municipios pequeños, al organismo competente que tiene a su cargo la gestión tributaria y que depende de las diputaciones provinciales.

CUESTIONES POR RESOLVER

Normativa. Desde julio de 2017 está en el Congreso el proyecto de ley que modifica el impuesto de plusvalía. Esta reforma, pendiente de aprobación, se propuso después de que el Constitucional anulara el pago del gravamen para los casos de venta con pérdidas, frecuente en la crisis. Además, prevé teóricamente efectos retroactivos a junio de 2017. “Si la norma entrara en vigor con efectos a junio de 2017, las liquidaciones que se hubieran emitido después de esa fecha, y que fueran transmisiones con pérdidas, estarían mal emitidas”, señala María Ángeles Pérez de Ayala, de Garrigues.

Cálculo. Otra cuestión pendiente, es cálculo de la base imponible y la cuota a pagar, y que, según los expertos, el Supremo aclarará en breve. Ha habido varios fallos (Cuenca, Madrid o Zaragoza) que objetan la fórmula actual. Pero, ¿qué hacer mientras esto se resuelve? “La base imponible del impuesto debería reflejar el incremento de valor del inmueble durante su tenencia, es decir, anterior a la transmisión. Pero, los ayuntamientos, acogiendo una interpretación literal, calculan el aumento como si fuera a futuro. Como es incierto el resultado final, convendría que los interesados se informen del importe que podrían obtener como devolución y decidan lo que quieren hacer antes de la prescripción del plazo”-, sugiere Miguel Cremades, de Uría Menéndez.

Aunque, de momento, los procedimientos están tardando mucho, apunta Pérez de Ayala, de Garrigues. “Dependerá de los ayuntamientos, de cada caso, de cómo evoluciona el tema a partir del fallo del Supremo y de cómo se adaptan y lo interpretan los consistorios”, agrega.

A la espera de que se resuelva la retroactividad de las devoluciones o si es válida la fórmula de cálculo del impuesto, recuerde, si sufrió pérdidas, recurra en plazo, aconsejan los expertos.

Fuente: Cinco Días

El embrollo de la plusvalía municipal explicado en las 15 dudas más frecuentes

Ha pasado más de un año desde que el Tribunal Constitucional declarara inconstitucional el impuesto de plusvalía municipal en caso de transmisión de un inmueble a pérdidas. Durante todo este tiempo, ha habido muchas sentencias contradictorias y la última es la del Tribunal Supremo que entierra la posibilidad de anular el pago de este tributo cuando hubo ganancias.

José María Salcedo, socio de Ático Jurídico y uno de los mayores expertos en fiscalidad, acaba de publicar la tercera edición de la “Guía práctica para impugnar la plusvalía municipal”, adaptada a la última sentencia del Tribunal Supremo del pasado 9 de julio (Editorial Sepín).

En una entrevista para idealista/news Salcedo da respuesta a las 15 preguntas más frecuentes sobre este impuesto que recaudan los ayuntamientos.

Si he vendido en pérdidas, ¿tengo que presentar la declaración del impuesto de plusvalía municipal?

Sí. Y es que tal y como acaba de declarar el Tribunal Supremo, la plusvalía sólo es inconstitucional en los supuestos en los que se acredite que el terreno se ha transmitido en pérdidas, pero no en el resto de casos. Y la prueba de la obtención de tales pérdidas corresponde al contribuyente. En consecuencia, el contribuyente está obligado a presentar la declaración o autoliquidación del impuesto, acreditando en su caso la existencia de una pérdida en la transmisión.

Si la plusvalía es inconstitucional, ¿tengo que seguir pagándola?

Considero que existe obligación de presentar la declaración o autoliquidación del impuesto, pero no necesariamente, de realizar ingreso alguno.

Así, si la Ordenanza municipal prevé que es el Ayuntamiento el que ha de notificar la liquidación, hasta que no lo haga, el contribuyente no tiene que pagar. Y cumple simplemente declarando la operación, y acreditando la existencia de una pérdida en la transmisión.

Por el contrario, si el contribuyente tiene que presentar una autoliquidación, y acredita la existencia de una pérdida en la transmisión, considero que puede presentarla a cero, sin ingreso. El Ayuntamiento siempre podrá revisarla y en su caso, exigirle al contribuyente el impuesto.

En caso de herencia o donación, ¿puede haber una pérdida en la transmisión?

El impuesto también grava la transmisión en caso de herencia o donación. Y en este caso el obligado a pagar el impuesto es el que recibe el bien.

Los Juzgados y Tribunales vienen considerando que también puede haber pérdida cuando el inmueble se adquiera por herencia o donación. Y ello, teniendo en cuenta que ni el Tribunal Constitucional, ni el Tribunal Supremo, han considerado que haya que dar un trato diferente a estos supuestos.

La Dirección General de Tributos, sin embargo, sí ha considerado que en estos casos no existe una pérdida, porque el contribuyente recibe un bien que antes no tenía.

En mi opinión este argumento es absurdo, ya que el impuesto grava el incremento del valor del terreno, manifestado en el momento de su transmisión, y no la obtención de una ganancia o pérdida. Y es evidente que el terreno tenía un valor cuando se adquirió por el causante o donante, y otro diferente cuando se transmite por herencia o donación.

De hecho, la proposición de Ley de modificación del impuesto, actualmente en tramitación, permite acreditar la pérdida también en este tipo de transmisiones, aportando los valores declarados en el Impuesto de Sucesiones y Donaciones.

¿Qué prueba hay que presentar ante el Ayuntamiento, para demostrar que he transmitido en pérdidas?

Tal y como ha declarado el Tribunal Supremo, para acreditar la inexistencia de incremento de valor del terreno, al contribuyente le basta con aportar una prueba muy básica, que bien puede ser las escrituras de adquisición y transmisión del terreno.

¿Es posible tener en cuenta los gastos de adquisición del terreno, impuestos etc… para determinar si ha existido o no ganancia en la transmisión?

Los Tribunales no suelen admitir la consideración de los gastos de adquisición (notaría, registro, impuestos…) como mayor valor de adquisición del terreno. Tampoco, evidentemente, los gastos de reforma o rehabilitación del inmueble, teniendo en cuenta que el impuesto grava el incremento de valor de los terrenos, no de las construcciones.

Respecto a los gastos de urbanización del terreno que se hayan tenido que pagar existen más dudas, estando pendiente de resolución un recurso de casación planteado ante el Tribunal Supremo, en relación a esta cuestión.

¿Puede exigirme el ayuntamiento la plusvalía municipal, aunque de las escrituras de adquisición y transmisión resulte una pérdida?

Sí. El contribuyente, aportando las escrituras de adquisición y transmisión del terreno, sólo traslada la carga de la prueba al Ayuntamiento. Por tanto, éste puede solicitar informes técnicos para demostrar que, pese a lo que digan las escrituras, sí existió incremento de valor del terreno. En ese caso, el Ayuntamiento exigirá el impuesto al contribuyente.

Al contribuyente sólo le quedará recurrir la liquidación que notifique el Ayuntamiento. Y para desvirtuar la prueba de la Administración, tendrá que acreditar ante el Juzgado (normalmente mediante un informe pericial) que la pérdida que resulta de las escrituras es real.

¿Es inconstitucional el impuesto de Plusvalía municipal, si he transmitido el terreno obteniendo una ganancia?

No. El Tribunal Supremo acaba de declarar que el impuesto es inconstitucional cuando el contribuyente acredite que se transmitió el terreno en pérdidas. Sin embargo, si hubo ganancia en la transmisión, el impuesto será constitucional, y los artículos 107.1, 107.2.a) y 110.4 de la normativa del impuesto, plenamente aplicables.

En los casos dudosos, será cada Juzgado el que decida si, en función de la prueba aportada por contribuyente y Ayuntamiento, ha quedado acreditada la existencia de ganancia o pérdida en la transmisión.

¿Es errónea la fórmula de cálculo del impuesto? ¿cómo puede probarse esto?

Todos los contribuyentes, también los que vendieron en ganancias, pueden alegar el error en la fórmula de cálculo del impuesto. Y es que, tal y como vienen declarando diversos Juzgados y Tribunales desde 2010, de la fórmula de cálculo prevista en la Ley resulta el incremento de valor que el terreno tendrá en el futuro, pero no el generado desde que el inmueble se adquirió. Esta cuestión está pendiente de ser resuelta por el Tribunal Supremo, que podría declarar ilegal la fórmula de cálculo prevista en la Ley.

Normalmente, los contribuyentes acreditan el error en la fórmula de cálculo aportando un informe pericial al procedimiento. No obstante, si el Supremo declarara ilegal la fórmula prevista en la Ley, podría bastar con demostrar que, en el caso concreto, se ha aplicado la misma fórmula declarada contraria a Derecho por el Alto Tribunal.

¿Puede obtenerse la devolución de todo el impuesto pagado, si se alega el error en la fórmula de cálculo?

En principio no. La alegación de la fórmula de cálculo tan sólo implica que la base imponible del impuesto debe ser recalculada, para que se grave el incremento del valor del terreno generado desde que éste se adquirió, y no el que se manifestará en el futuro. Una vez anulada la liquidación, el Ayuntamiento podría volver a notificar una liquidación.

No obstante, habrá que esperar a ver cuál es el criterio que sienta el Tribunal Supremo sobre la fórmula de cálculo, y si el fallo impone al legislador la aprobación de una modificación legal. En ese caso los Ayuntamientos podrían tener dificultades a la hora de volver a exigir el impuesto.

¿Es inconstitucional el impuesto, si el importe a pagar es igual o superior a la ganancia obtenida en la transmisión?

En algunos supuestos, el impuesto a pagar absorbe la totalidad (o casi) del incremento de valor obtenido en la transmisión. Es el caso de un contribuyente que obtenga una ganancia en la transmisión de, por ejemplo 15.000 euros, y se le exija un impuesto de 12.000 euros. En ese caso, el impuesto podrá ser declarado confiscatorio y contrario al principio de capacidad económica. Así lo han reconocido varios Tribunales, admitiendo también el Tribunal Supremo, dicha posibilidad, en la reciente sentencia de 9-7-2018.

¿Es posible recuperar la plusvalía municipal pagada hace años?

Sí, pero para ello lo primero será saber si en su día el contribuyente presentó una autoliquidación del impuesto, o fue el Ayuntamiento el que le notificó la liquidación.

En el primer caso, el contribuyente podrá solicitar la rectificación de la autoliquidación presentada en su día. Y para ello tendrá un plazo de cuatro años, contados desde el último día que tuvo para presentar dicha autoliquidación.

En el segundo caso, el contribuyente tan sólo tuvo el plazo de un mes para recurrir la liquidación que se le ha notificado. Si no lo hizo entonces, la liquidación devino firme, y las posibilidades de anularla, más reducidas.

¿Cómo saber si he recibido una liquidación o autoliquidación del impuesto?

Lo primero será acudir a la ordenanza municipal del impuesto, para ver qué sistema de liquidación ha elegido el Ayuntamiento. Lo dispuesto en la ordenanza tendrá carácter prioritario.

Entrando ya en el propio documento, la principal diferencia entre una liquidación y una autoliquidación es que la primera siempre incluirá un “pie de recursos”, en el que se indicarán al contribuyente los recursos que puede interponer frente a la liquidación. Dicha información, sin embargo, no aparecerá en la autoliquidación, ya que las autoliquidaciones no se recurren, se rectifican.

¿Qué puedo hacer si el ayuntamiento me notificó una liquidación del impuesto, y no la recurrí?

En este caso, la liquidación es firme, y contra la misma sólo puede iniciarse un procedimiento especial de revisión. Los que tienen más posibilidades de prosperar son el de nulidad de pleno derecho y el de revocación.

El primero debe basarse, necesariamente en los motivos tasados previstos en el artículo 217 de la Ley General Tributaria. El problema es que entre ellos no está, explícitamente, la inconstitucionalidad de la norma que se aplica para exigir un impuesto al contribuyente. Sin embargo, en ocasiones el Tribunal Supremo ha declarado nulos de pleno derecho los actos dictados en base a artículos declarados inconstitucionales.

La revocación por su parte, sólo puede iniciarse por la Administración. El contribuyente sólo puede promover la iniciación del procedimiento, pero nada más. Algunos Tribunales no obstante, han considerado que la negativa a iniciar el procedimiento debe ser fundada y justificada.

¿Por qué no es posible solicitar, directamente, la devolución de ingresos indebidos, para recuperar el impuesto pagado?

Muchos contribuyentes consideran que, para recuperar la plusvalía municipal pagada, lo que hay que hacer es solicitar, directamente, la devolución de ingresos indebidos. Sin embargo, este procedimiento tan sólo sirve para recoger los frutos de un procedimiento anterior, en el que se haya declarado la improcedencia del impuesto que se pagó.

Por tanto, la devolución de ingresos indebidos es la consecuencia de haber recurrido y anulado previamente, la liquidación notificada por el Ayuntamiento. O de haber logrado que se estime la solicitud de rectificación de la autoliquidación que se presentó en su día.

Si se presenta directamente la solicitud de devolución de ingresos indebidos, lo normal es que sea desestimada, porque previamente no se habrá declarado la improcedencia del impuesto pagado. Y por tanto, no hay motivos para realizar devolución alguna.

¿Es posible iniciar un procedimiento de responsabilidad patrimonial, para recuperar el impuesto pagado?

La iniciación del procedimiento de responsabilidad patrimonial pudo solicitarse hasta el pasado 15-6-2018. En dicha fecha, es cuando se cumplió un año desde la publicación en el BOE de la sentencia del Tribunal Constitucional, que declaró inconstitucionales algunos artículos de la normativa del impuesto de plusvalía municipal.

En cualquier caso, la nueva regulación de la responsabilidad patrimonial, prevista en la Ley 40/2015 es muy restrictiva, exigiendo que el contribuyente hubiese recurrido en su día la liquidación del impuesto, obteniendo una sentencia firme desestimatoria. Por si fuera poco, será necesario, además, que en dicho recurso hubiera alegado la inconstitucionalidad del impuesto.

Fuente: Idealista

¿Tienes dudas?, ¿Quieres conocer tus derechos? Somos abogados especializados en la materia, y estaremos encantados de ayudarte a resolverlas, sólo tienes que contactar con nosotros. www.gruposervilegal.com

Si esta información te ha sido útil, dedica 5 segundos a darnos 5 estrellas en GOOGLE a través de este enlace:

http://search.google.com/local/writereview?placeid=ChIJ3bjIgtYvQg0Rrl9zllLAENc

Buenos días,

¿Bastaría comparar el valor catastral del suelo en el recibo del IBI de los años en los que se realizó la compra y venta del bien que da lugar al impuesto como prueba?

Lo digo porque se trata de algo que el sujeto pasivo puede conseguir de manera inmediata y gratis y emplea los propios datos del ayuntamiento que grava la operación.

No acabo de comprender como los tribunales de justicia, y en concreto las altas instancias, TS y TC, y los distintos artículos de juristas que he leído, pasan por alto esta posible prueba que además se basa en valores catastrales (que es la base del cálculo del impuesto).

Por ejemplo, el año pasado vendí un inmueble, que atendiendo a la comparación del los valores según escrituras (de venta y compra) tendría que pagar plusvalía (a pesar de haber tenido pérdidas si se tiene en cuenta los gastos de adquisición que al paracer el TS considera que no se pueden incluir) y sin embargo atendido a la comparación del valor catastral del suelo en las dos fechas (compra y venta) que figura en el recibo del IBI no exite incremento de valor (el valor catastral del suelo en el momento de la venta es menor que en el momento de la compra según IBI).

De nuevo, no entiendo, cómo no se he habla de esta «prueba» específica que hace referencia al valor catastral del suelo en ningún sitio cuando además la tiene por defecto el sujeto pasivo a su disposicion. ¿Se me escapa algo?

Saludos cordiales,